上个月,养老金迎来 20 连涨,全国涨幅水平为 3%。

这意味着现在领养老金的老人们,每个月又可以多领个几十上百块。

然而这个涨幅,相比去年又变低了,不少朋友担忧,该不会再过个十年八年干脆不涨了吧?

也有一些朋友大呼:“养老金缴费基数可是越涨越高,这是为什么”?

今天咱们就来聊聊,主要内容如下:

- 为什么社保越交越多,养老金越涨越少?

- 80/90 后退休时,养老金还够用吗?

- 攒多少养老钱才够用?该怎么攒?

一、为什么社保越交越多,养老金越涨越少?

无论是在企业工作还是灵活就业交社保的朋友,相信都能感受到缴费基数上涨的变化。

我们直接来看看北上广深近 5 年的养老金缴费基数:

北上广暂无更新 2024 年政策

可以看到,每年的缴费基数一直在涨。

涨幅金额最低的深圳,今年已经来到 3523 元;涨幅比例最低的广州,5 年总涨幅也将近 40%。

而养老金发放金额的涨幅比例却是越来越低:

数据来源:人社部

可以看到,从 2008 年到现在,社保养老金涨幅比例从 10% 降到了 3%,近 4 年总涨幅比例只有 16.2%。

那为什么缴费基数越来越高,养老金发放涨幅却越来越低?这跟缴费人数和领取人数有关。

少子化和老龄化背景下,缴费的人减少,领钱的人越来越多,养老金发放有压力,才要上调缴费基数来多筹集一些钱,不然不涨都是有可能的。

尤其是这几年,咱们国家的退休老人数量有一个激增的趋势:

来源:国家统计局

从相关数据来看,1962~1970 年平均出生人口达到 2688 万人,8 年净增人口 1.57 亿。

2012 年开始,这些人中的女性逐渐步入 50 岁,开始退休领取养老金;到 2022 年,这些人中的男性开始分批达到 60 岁,要领养老金的人又会大幅增加。

根据人口普查的数据,如今的社保缴费支柱 80、90 后——1981~2000 年的净增人口才 2.66 亿。

这里面还包含了一部分没交社保的人,可想而知养老金发放的压力有多大。

提高缴费基数,也是为了支撑养老金长期上涨和稳定发放,应对老龄化的影响。

当然,更多人担心的是,十几年、几十年后,自己退休,还能不能拿到社保养老金?

这还涉及到财政端的问题,接下来咱们就来详细分析分析。

二、几十年后,咱们还能拿到养老金吗?

要看养老金够不够用,就得知道它现在到底是什么情况,面临什么问题。

目前养老基金主要面临的问题,有 3 个:

1、持续赤字,依赖财政补贴

所谓赤字,就是支出大于收入。

有朋友可能要说了,咱们国家的养老基金不是还有很多结余吗,怎么就赤字了?

从财政部数据来看,截至 2023 年底,全国企业职工金养老保险基金累计结余 6 万亿,确实还很充盈。

但我们再深入看一下数据:

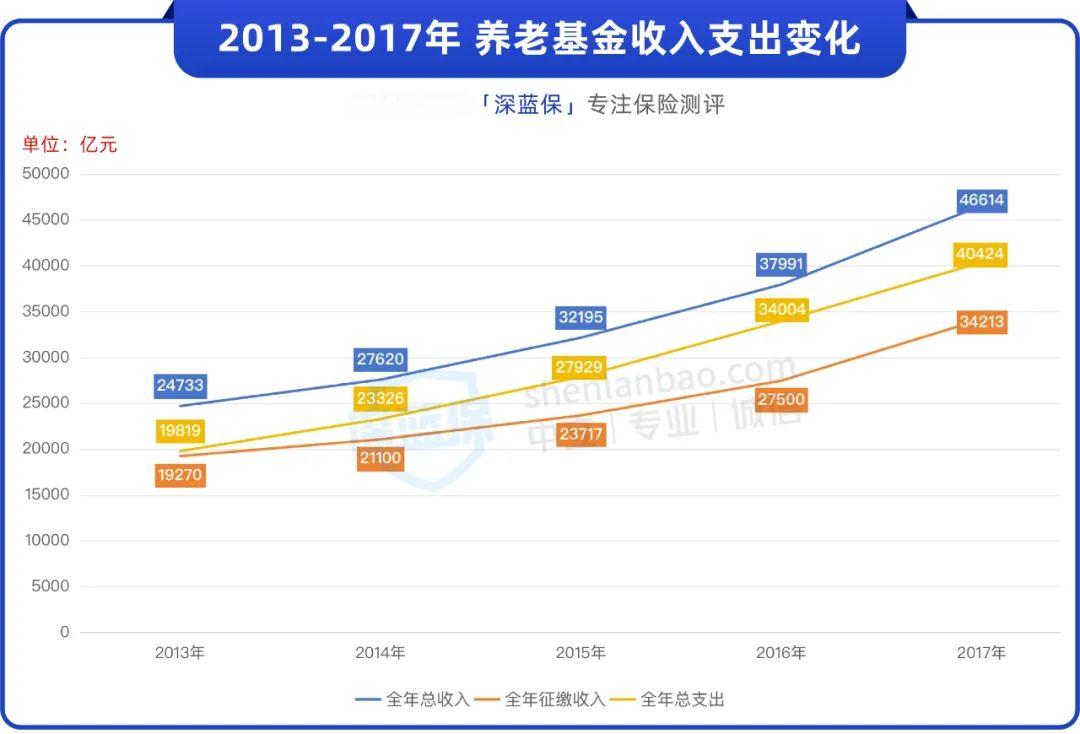

全年总收入包含征缴收入与财政补贴等收入

纯看征缴收入的情况下,从 2013 年到 2017 年,都是收不抵支,赤字呈上升趋势。

2018 年开始,国家不再公布单独的征缴收入和财政补贴数据,但在人口老龄化加重的影响下,也能猜到补贴会趋向升高。

虽说财政补贴本就是养老制度中的一环,但确实凸显出养老基金自身“造血能力”的不足。

随着老龄化程度加深,养老金结余大概率也会被消耗得越来越快。

2、部分地区,要靠国家统筹调拨支援

人口流失,加上老龄化与少子化的影响,部分地区常年有养老金缺口,得靠着国家统筹过日子。

以东北三省为例,从第七次人口普查的数据来看,2010~2020 年间,黑龙江常住人口减少 646 万,吉林减少了 338 万,辽宁减少了 115 万。

所以近几年,东北三省的养老基金都是入不敷出的状态,都得靠国家统筹下拨养老金支援。

就说 2023 年,三省获得的下拨养老金加起来有 1000 多亿。

当然,统筹制度本就是为了高效利用养老基金、平衡地区养老金差异而制定的,所以这点目前影响并不大。

3、个人账户“空账”问题明显

咱们交的养老保险分为两部分,一部分钱进入统筹账户,一部分进入个人账户。

统筹账户里面的钱现收现付,发给退休老人;个人账户里面的钱属于咱们自己,积累到老直接领。

但“统账结合”的养老制度在 1995 年才实施,导致有一批老人没有养老金积累。他们的养老钱,就直接用养老基金来发了。

由于统筹账户入不敷出,便出现了“把个人账户的钱拿来弥补空缺”的情况,最终出现空账。

在今年「今日头条」制作的《高远之见》节目中,人社部专家也直接表示,目前养老金的问题就是“空账 + 缺口”。

所以整体来看,虽然目前的养老金结余比较充盈,依然有着耗尽的风险。

不过国家正采取一些措施来缓解压力:除了在合理范围内提高缴费基数,也在考虑实施延迟退休政策,基本只差明确的落地时间了。

从其他国家的经验来看,这两项政策确实可以有效缓解养老基金的压力,所以我们不用太担心“养老金不够用”的问题。

但随着人口老龄化的加重,国家养老保障的作用势必会逐渐减弱。想要老年生活质量有保证,给自己攒养老钱会成为必要的方式。

那到底要攒多少钱才够养老,又该通过什么方式攒?接下来咱们就分析分析。

三、养老钱,该攒多少,怎么攒?

咱们分为两部分来讲,先说该攒多少,再说怎么攒。

1、养老,需要多少钱?

这个问题并没有标准答案,但可以用一些方式做个粗略估算。

在东方卫视播出的《来点财经范儿》中,有一期便是讨论“养老需要多少钱”的相关问题。

节目中,财经作家温义飞以通货膨胀率来恒定:

比如他现在 30 岁,生活花销 5000 元 / 月,到 60 岁退休,共 30 年。按 4% 的通货膨胀率来算,退休时每月就需要「5000*(1+4%)30≈16000 元」来保证差不多的生活质量。

从过往数据来看,咱们国家近些年的平均通胀率在 3% 左右,未来大概率也不会有太大变化,所以大家可以以 3% 来计算。

而金融学教授芮萌则用了金融学中的“戈登公式”「V=C/r-g」:

C 为年消费量比如 6 万,r 为投资年化收益率比如 5%,g 为通胀率比如 3%,得到的 V 就是可以体面退休的钱即 300 万。

它要求靠投资收益生活,本金不动,对个人的投资能力有着比较高的要求。

每个人的情况不同,所以这两种方式得到的结果只能作为参考。

但结合咱们国家目前 40%~50% 的养老金替代率水平来看,社保养老金确实难以满足养老所需的目标金额。

所以在交上社保的同时,给自己攒养老钱,也真的很有必要。

2、养老钱,应该怎么攒?

给自己攒养老钱,不能空攒,比如就搁银行卡放着,只会白白贬值,咱们起码得有一些收益才行。

比如拿一笔钱定投沪深 300 这种指数型基金,长期来看正收益概率比较大,算是相对适合普通人的理财方式,不过要确保自己能承受一定的损失风险。

不能承受风险,除了银行存款、国债外,还可以考虑安全稳定的 商业养老金——到合同约定的时间就能领钱,不受法定退休年龄影响,长期收益率也比前两者高。

今年商业养老金多了一些新产品,我们深入对比研究后,发现有些产品很不错,来跟大家分享一下:

①年轻的朋友准备养老金

可以选择养老型年金,多积累一些时间,等到五六十岁领,能拿的钱比较多。

如果有早点领钱的想法,也可以选择领钱时间早的产品。

例如能终身领取的 大富翁 3.0,最早 40 岁就能领,也可以选择五六十岁领。

给大家做个对比,35 岁女性购买这款产品,趸交 50 万,40 岁领取和 55 岁领取的差异:

可以看到,从 40 岁开始领,每年可领 2.3 万,从 55 岁开始领,每年可领 4.8 万。

以领到 75 岁为例,后面一种方式多领了 18 万,剩余现金价值也更多。

所以如果是单纯为了养老,建议大家选择晚一点的领取时间。

有一些朋友暂时还不考虑自己的养老问题,但父母已经到了养老的年纪,想给父母准备养老钱,该怎么选择产品?咱们接着来看看。

②给父母准备养老金

有两种方式可以选择,一种是我们自己购买返钱时间比较快的年金,一种是给父母购买能首年交费第二年领钱的年金。

快返型年金:

领钱的时间比较快,一般第 5 或第 6 年就能领。

我们自己买了这类产品,领钱之后再把钱给到父母即可,等自己老了可以继续用它来补充养老金。

像前面提到的大富翁 3.0,如果咱们年龄合适,比如 35 岁,就可以给自己买,选择 40 岁领,也能快速领钱。

但如果咱们更年轻一些,比如才 30 岁左右,那可以考虑其他产品如快享福,最快第 5 年就能领取,每年能领总保费的 3% 左右,稳稳躺赚。

即期年金:

女性≥55 岁,男性≥60 岁,首年交钱,第二年就能领钱。

以比较热门的吉享福做个演示,王女士给 60 岁妈妈买,趸交 50 万,61 岁领:

可以看到,66 岁开始每年能领 1.3 万,虽然金额不多,但胜在速度够快。

到 75 岁,现金价值就差不多接近已交保费,相当于交的钱就一直放在里面,妈妈每年还能领一笔钱,活多久领多久。

所以即期年金很适合高龄人群,比如父母一直在老家生活,没交过社保养老金,或者社保养老金很少,就可以考虑给他们买一份这类产品。

四、写在最后

社保养老金的话题已经成为了如今的热门话题,从年轻人到老年人都在关注。

在老龄化趋势下,如何解决它现存的问题,对政府部门来说是一个较大的挑战。

但无论如何,都希望它能够稳定发展,守护好大家养老保障的底线。

而我们自己也要明白,社保养老金并不能完全覆盖养老的经济所需,为自己攒一些养老钱,才是过好老年生活的关键。

如果对于以上内容有任何疑问,都可以 点击下方卡片,预约专业的老师进行 1 对 1 咨询。