对于刚工作,好不容易有 10w 存款,如果想稳定实现钱生钱的目标,那你就要多研究研究几个理财门道。

其实对很多刚接触理财的人,会先从身边相对简单的渠道开始,比如余额宝,

毕竟有支付宝的名头摆在那儿,也不用担心什么取不出钱的问题。

但现在如果你把这 10 万块放余额宝,一天利息竟然不到 4 块,你敢信吗?

我前两天翻了下余额宝最近的收益,低的没眼看!

像前几天七日年化竟然都跌破 1.4% 了!

你说这钱放里头,利息越来越少了,怎么办?

咱普通老百姓还有别的理财渠道可以选吗?

其实就目前来看,市面上能锁定收益的稳健理财主要就三种:

银行存款、国债和长期储蓄型保险。

那这 3 种方法,到底谁的收益更高呢?

不吹不黑,今天就给大家好好对比一下

一、熟悉的银行存款

首先,是咱们都比较熟悉的银行存款

如果现在手里有 10 万,短期内用不着,就想存银行吃点利息,到底能挣多少呢?

很多朋友今年应该都听说了

目前各大行 3 年期的利率,基本都要比 5 年期的高,或者呢是持平状态:

也就是俗称的“利率倒挂”了!

那假设,同样是存 10 万,打算存个 10 年左右,考虑到银行是单利计息。

如果想要收益最大化,最好的办法,就是到期后,把本金和利息取出来再存。

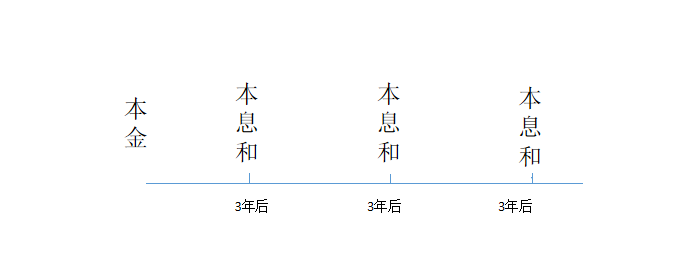

比如说,3 年期定存,到期后就把钱取出再存。

这样连续存 3 次,到第十年,本金和利息加起来一共是 135243.53。

如果是按 5 年期来存,中途只需要操作一次

第十年呢,账户里一共有 129390.63

可以看到,由于“利率倒挂”,存 3 年期的收益,明显更高!

二、考虑我国的国债

那第二种,就是国债了。

简单来讲,这就相当于咱们借钱给国家。

它的收益呀就要比银行存款高一些。

像最近一期发行的国债三年期利率是 3.2%,五年期的利率呢是 3.37%。

不过这类产品好虽好,但基本都要靠抢,就说前段时间,

400 亿额度的国债一放出来,不到 1 分钟就被抢光了。

所以,能不能买到还得看运气。

那同样,咱们按前面的方法买 10 万块国债,持有 10 年左右。

如果买的是 3 年期,那到期本息和是 135866.17。

5 年期的话,10 年后一共是 136539.23。

以上两种方法,都是咱们平时听得多、也比较常用的。

好处显而易见,无论国债还是 50 万以内的银行存款,

安全性方面都不用担心,其次上手也很简单。

基本你在各大银行的 APP 或线下网点就能办理。

当然,缺点也不是没有。

如果想要收益最大化,那每隔 3 年或 5 年就得再操作一回。

虽然有点小麻烦,但倒也不是什么难事。

但最难的是,有个很重要的前提,就是你得保证未来 10 年的利率都不再下降,都得还能有这个数才行。

但说实话,按现在这种形势,我觉得其实是不太乐观的。

国债降的降,存款倒挂的倒挂。

所以,很可能将来到手的钱,不一定能有这么多。

那接下来的第三种,就是我要给大家讲的 长期储蓄型保险。

三、研究长期储蓄型保险

它的稳健级别跟银行、国债差不多,同时 受到严监管和《合同法》的保护。

不用担心以后兑付不了的问题。

像最近两年大火的增额终身寿,收益有多少,都是清清楚楚写进合同的。

还是按一次性交 10 万来算(30 岁女),10 年后,现金价值就有 140040,比投入的本金高出不少。

因为这类资产呢,它是唯一复利计息的,收益最高可以接近复利的 3.5%

不过,它同样也有缺点,就是流动性要差一些。

像前几年,增额终身寿都有“封闭期”。

比如我举例的这款产品,前 6 年是没有收益的:

如果你这时候就想取钱出来花,那还会倒亏不少。

但是从第 7 年开始,它的现金价值就超过已交保费了

第 8 年,收益一下子赶超了他俩。

并且随着时间推移,这个差距会越来越领先。

到 21 年,现价是 204410,这时已交保费就已经翻倍了,

关键它不会受到利率下行的影响。

也就是说,你现在选到了一个复利接近 3.5% 的账户,

那将来不管市场再怎么变,你的收益也已经锁定了。

所以,对比下来,我给大家总结一下:

如果手头有笔闲钱,只打算拿来做短期的理财规划,就想不受损的同时还能稳稳地赚点收益。

那么,肯定是选择存银行或者买国债合适,这俩哪个高你就选哪个。

不过,如果短期内不会用到这笔资金,可以接受持有个十来二十年的。

比如说打算存给孩子长大后用,或者呢想给自己攒一笔养老钱等等,那你或许可以去重点考虑下 增额终身寿。

毕竟它是目前少数能做到 3.5% 复利增值、而且长期锁定利率的资产。

同时它也能灵活支取,过了封闭期后你想取钱就可以 通过“减保”来实现。

不过唯一的前提就是,你得选对产品。

最后,看完以上内容,如果你还有其它疑问,可以 点击下方卡片 进行咨询~